|

" a9 Q# Q4 H" _0 g

# o* \1 e, s/ R; J6 z5 |

! Z& h4 r! n/ M& ?: U% z. ]' Y 摘 要:全球海洋油气资源潜力丰富,探明率较低,是未来重要资源储备基地。随着技术的发展,深水油气产量和新增储量占比不断攀升。国际石油公司加大深水油气布局,并不断努力降低深水油气成本,深水油气已具备明显的竞争力。未来,全球海洋油气的投资规模将持续扩大,并将步入数字化时代,海上风力发电与海洋油气的关系更加紧密,同时边际油田将在未来越来越受到关注。我国海洋油气发展面临机遇和调整,应积极快速参与到全球海洋油气勘探开发项目中去,获取更多海外优质资源;制定我国深水油气资源发展战略,提升深水油气勘探开发能力;加强资源整合,加快推进油气业务数字化转型;统筹规划海洋空间利用和能源资源统一开发,协同发展海洋油气和海上风力发电产业。

7 P. I6 Z' z, X( i4 H# T 随着全球经济的快速增长,人们对能源的需求也不断上升,而陆上的油气勘探日趋成熟,新发现的油气藏规模越来越小,新增储量对世界油气储量增长的贡献也越来越低。相比之下,海洋油气资源潜力大,探明率较低。自2000年以来,全球海洋油气勘探开发步伐明显加快,海上油气新发现超过陆上,储产量持续增长,已成为全球油气资源的战略接替区 。特别是随着海洋油气勘探新技术的不断应用和日臻成熟,全球已进入深水油气开发阶段,海洋油气勘探开发已成为全球石油行业主要投资领域之一。

4 ^& i$ ?. b: m" \$ `1 I 1 全球海洋油气勘探开发形势

% ^& P: e) n+ b7 b: S6 ~ 1.1 海洋油气探明率低,是未来重要资源储备基地 4 L/ M5 R' L( m

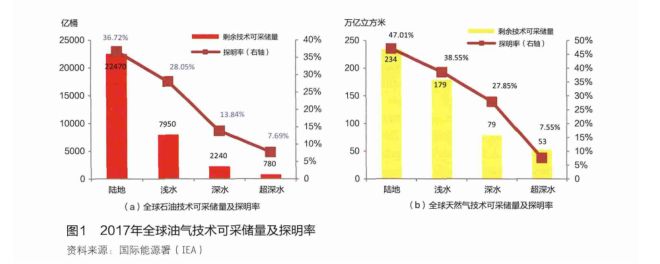

全球海洋油气资源潜力十分巨大。据国际能源署(IEA)统计,2017年全球海洋油气技术可采储量分别为10970亿桶和311万亿立方米,分别占全球油气技术可采总量的32.81%和57.06%。从探明程度上看,海洋石油和天然气的储量探明率仅分别为23.70%和30.55%,尚处于勘探早期阶段。从水深分布来看,浅水(<400米)、深水(400~2000米)、超深水(>2000米)的石油探明率分别为28.05%,13.84%和7.69%;天然气分别为38.55%、27.85%和7.55%(见图1)。 0 W9 e# u( U) P$ O3 P/ m$ p2 S5 i

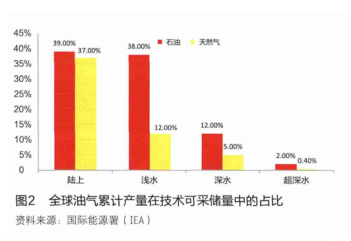

2 h) ^! n% b- W9 F 从开发利用情况来看,当前,海洋油气的累计产量仅占技术可采储量的29.8%和17.7%,低于陆上油气的39.4%和36.8%。其中,深水和超深水的石油累计产量仅占其技术可采储量的12%和2%;天然气累计产量仅占5%和0.4%(见图2)。未来,海洋油气具有极大的资源潜力,是全球重要的油气接替区。

1 }9 g0 Q& |' }2 f# s5 H+ u7 a3 ^' G

. S. E2 ~1 Y3 b0 J

1.2 深水油气已成为全球开发重点,产量和新增储量占比不断攀升 # e. o+ C2 z' G0 p' s0 u" `5 Y, e

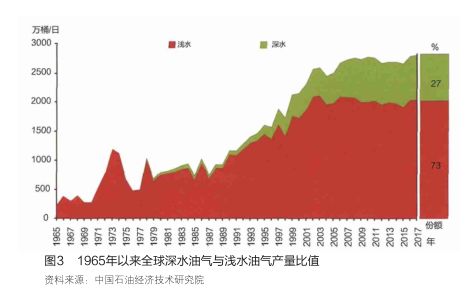

随着技术的发展,美国墨西哥湾、巴西、西非等重点海域作业水深记录不断刷新,目前全球最大水深探井3400米,海底生产系统2900米,全球已进深水开发阶段,深水油气产量日益增大 。1998年,全球深水油气产量仅为300万桶/日,占全球海洋油气产量的18%;到了2008年,全球深水油气产量为680万桶/日,占全球海洋油气产量的25%;估计2018年,全球深水油气产量为800万桶/日,是1998年的2.7倍,在全球海洋油气产量中占比28%(见图3)。目前,安哥拉、巴西、尼日利亚和美国的深水石油产量占全球深水石油产量的90% 。

8 h/ e3 x8 i0 a- m

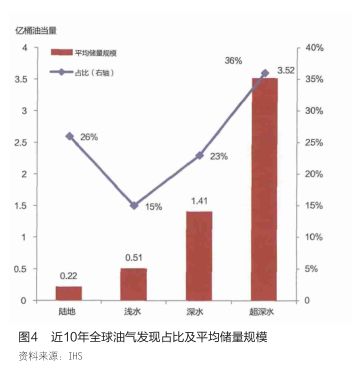

; C) d' r1 n8 Q# j% J6 d2 m 随着陆上的油气勘探日趋成熟,新发现的油气藏规模越来越小,新增储量对世界油气储量增长的贡献也越来越低。相比之下,深水、超深水资源潜力丰富,探明率较低,更容易发现大型油气藏。据IHS统计,近10年全球新的油气发现有74%的分布在海域,其中深水占23%,超深水占36%。从新发现油气的储量规模来看,海洋油气的储量规模远高于陆地;其中,超深水油气平均储量为3.52亿桶当量,是陆上规模的16倍 (见图4)。另外,据伍德麦肯兹(Wood Mackenzie)统计,2013以来,全球91个可采储量大于2亿桶的油气发现中,有52个位于深水、超深水区,占新增储量47%。

, d, g+ O! N j; |; i

$ \7 `' `9 e' h1 y 1.3 国际石油公司加大深水油气布局,海上勘探开发投资日益扩大

" _7 d! f2 I5 J$ Q' B; W/ Q 在能源市场复苏的大环境下,国际石油大公司深水勘探开发投资不断增长,即使在本轮低油价期间,部分国际石油公司仍然持续参与深水油气勘探的相关竞标活动。2017年10月,在巴西石油管理局(ANP)组织的两轮深海盐下层石油产量分成合同招标中,埃克森美孚、壳牌、BP、道达尔和雪佛龙等国际石油巨头,以及我国三大国有石油公司均积极参与并获得一定收获;招标的8个深海盐下油田区块中,有6个被11家石油公司或其合作组成的竞标联合体成功竞标,巴西政府获得签字费约19亿美元 。

# V( M, J+ F! L& s. f, v! I 当前,深水投资已占国际石油公司海上投资的50%以上;深水油气产量已成为其重要的组成部分。以BP公司为例,目前其深水油气年产量已接近5000万吨油当量,占公司油气产量的31%。从投资区域看,国际大公司广泛进入的重点区域主要有巴西盐下油藏、地中海海域、苏里南-圭亚那盆地、美国墨西哥湾和北极周沿地区。此外,西非海域和我国的南海也将是未来深水油气勘探开发的热点地区。

' c: _1 h1 ]/ a7 ?( o9 o/ V) C 1.4 多因素不断降低深水油气成本,深水油气竞争力明显增强 1 K* {2 F; x8 L9 e; n7 i f" l9 m

在国际石油公司的努力经营和外部环境共同作用下,当前深水油气的单位成本与5年前相比下降了50%。2017年底,挪威石油公司在巴伦支海Johan Castberg项目的开发成本比2013年设计时降低了50%,单桶完全成本从80美元降低到了35美元;巴西国家石油公司和壳牌能以35~40美元的单桶完全成本开采Liza油田等超深水盐下油气资源;埃克森美孚公司参与圭亚那油气深水开发的单桶完全成本也将在40美元以下。深水油气的竞争力明显增强 。导致深水项目开发成本下降的原因主要有以下四个方面。

4 X G& g* [" x, S% W4 K 1.4.1 转变管理方式,提高设备利用率 : K3 U a# ^" I: }5 \( f: ?

在低油价背景下,石油公司为了减少海上油气的项目支出,提高资金利用率,在管理方式上向页岩油气模式转变,只投资开发那些开发周期短,且最具有价值潜力的项目,从而缩短项目的交付周期。同时,通过海底管道回接等方式提高现有基础设施利用率,减少新的工程建设来压缩回报周期和资本支出。与传统海上油田开发项目收回成本需要10年相比,采用海底管道回接技术项目的投资成本一般在5年内就可以收回。 8 j6 p- Y/ V- ?( ?( m6 F/ `- }

1.4.2 缩小项目规模,推广标准化设计

+ J p" Z$ u) }8 q1 L8 } 在低油价背景下,一些原先设计的项目通过缩小产能规模,简化项目设计,合理减少了基础建设投资、钻井数量和作业耗材。同时,参照海上风力发电的理念,对海上油气项目采用统一的标准化设计,提高运行效率。2014年以来,雪佛龙公司利用这一战略使其在墨西哥湾的钻完井时间缩短了40%以上,有效地减低了深水开发成本。

7 O* ?9 z, z6 B) l8 \ 1.4.3 提高作业效率,降低作业成本 & _8 C+ r6 M/ s, @' P3 N

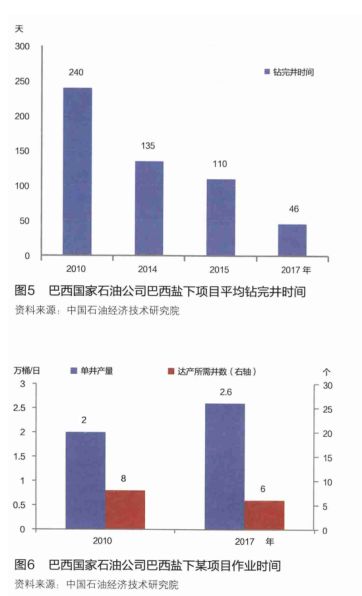

为了提高钻井勘探开发作业效率,国际石油公司通过增加作业时间,减少钻头和泥浆等钻井作业耗材使用,采用新工艺技术等手段,大幅提高钻井速率,降低钻井成本 。以巴西国际石油公司为例,为了应对深水盐下钻完井面临的巨厚盐岩层蠕动危害大、灰岩储层漏失严重等难题,采用盐层段安全钻井及套管设计、控制压力钻井技术、大尺寸智能完井技术等深水盐下钻完井配套技术,使深水盐下钻完井时间普遍减少20%,部分区域甚至达80%,单井产量提升25%,单浮式生产储卸油船(FPSO)达产所需井数下降了20% (见图5、图6)。 7 t! O: c, ^# H* ]7 K" i- i b

' H2 R& ]7 j6 K

1.4.4 油服市场饱和,钻井成本大幅下降

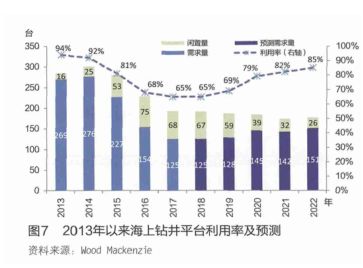

0 j7 o& |6 n2 ~ 深水项目成本降低的关键驱动因素之一是降低钻井成本。自低油价以来,全球油服市场一直处于饱和状态,导致原材料成本和服务成本大幅降低。随着需求的减少,钻井平台利用率自2014年以来一直呈下滑的态势,降幅接近30%(见图7),钻井日费已经从2013-2014年超过50万美元/日的价格降至15万元/日 。据IEA统计,由于油田服务成本和原材料价格的下降,2014-2017年,占资本开支近一半的深水油气钻完井成本降低了60%以上 。 3 H0 W. d' n. g& D

" H/ g/ q; f v4 H! @' x 2 全球海洋油气行业发展趋势

# J$ o) p% w" h: Q) Y* | 2.1 海洋油气行业投资规模将进一步扩大 ' K# N! h7 X; S# v

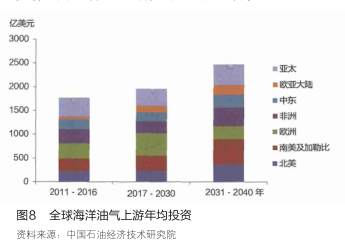

据Rystad Energy统计,在经历了持续4年的投资低迷后,未来全球海洋油气资本支出将从2018年的1550亿美元的谷底开始回升,并将在2022年达到2300亿美元,较2018年增长48.39% 。随着能源市场的复苏和油价的回升,未来全球海洋油气投资规模将进一步扩大。据IEA预计,2017-2030年期间,全球海洋油气年平均投资金额为1960亿美元,较2016年增加46.3%;到2030-2040年期间,海洋油气的年平均投资金额达2470亿美元,较2017-2030年增长26.0% 。

; x2 p, S. g8 g- S 从投资区域上看,巴西是未来海洋油气投资的重点区域,预计到2040年年均投资总额达600亿美元。其次是墨西哥湾,据估计未来该区海洋油气年均投资额将从2020年的200亿美元增长到2040年的300亿美元。值得注意的是,随着墨西哥国内油气体制改革的推进,未来墨西哥湾的深水油气投资增长将主要来自墨西哥海域特别是Perdido盆地。据路透社报道,仅意大利埃尼一家石油公司就计划在墨西哥海域的3个项目投资近18亿美元 。此外,随着安哥拉、尼日利亚等海域天然气项目的重新回归,未来非洲将成为海洋油气领域的热点地区;而以北海为代表的欧洲海域,随着海上油气勘探开发的日益成熟,未来投资将逐渐萎缩(图8)。 ! l2 T2 a4 ^0 d' C

" \- {0 W! v0 \: M T 2.2 海洋油气行业即将步入数字化时代 $ a5 K o% w$ P# f7 L0 r; ~

油气产品的同质性强,其产业竞争的核心是成本竞争。2018年9月26日,中国海油董事长杨华在给全体员工的一封信中写道:“新一轮成本竞争的支点,大概率的可能是数字技术。各竞争主体对数字化技术的应用速度与水平将会决定未来的能源版图。”在中低油价削弱油气公司盈利能力、替代能源竞争加剧、能源转型持续深入推进的背景下,海洋油气想在充满不确定性的未来能源世界中立足,就必须拥抱数字化浪潮、利用数字化技术提升竞争力。根据IEA的预测,数字技术的大规模应用,能够让油气生产成本减少10%~20%,让全球油气技术可采储量提高5%。若按照2016年全球44亿吨的石油产量、以40美元/桶的平均开采成本估算,数字技术广泛应用仅在石油开采领域就可以减少1300~2600亿美元/年的成本 。在认识到数据分析、机器学习和人工智能的进步可以为行业带来巨大回报后,国际石油巨头已经纷纷加紧数字化转型的步伐。挪威国家石油公司(Equinor)正在建立数字化中心,其研发的“未来油田”概念将使海上设施资本支出减少约30%;斯伦贝谢试点利用可穿戴技术改善现场作业安全与效率;壳牌利用3D打印机制作了位于墨西哥湾的世界上最深钻井的斯通油气站原型,为公司节约4000万美元成本,未来数字化转型将助力海洋油气有效提升作业效率,降低作业成本。 " p6 F1 _( B' U9 w

2.3 海洋油气与海上风电协同发展将更加紧密 ( w/ ^( ^) Y; c1 I" [. L9 u

全球高速发展的海上风电产业正在吸引越来越多的传统海上油气开采企业进入。中国海油公布的2019年经营策略和发展计划显示,除增储上产外,未来中国海油还在加码海上风电业务;2019年1月,中国海油投资江苏省海上风电项目。从墨西哥湾到巴西和其他地方来看,海上风电开发和海上油气开采有着相似的供应链和技术要求。比如,在涡轮机基站的建设上可以利用油气行业在海底架设方面的丰富经验;在各种设备的维护和检查服务上油气行业的技术和安全标准可高度移植。据估计,标准海上风电项目寿命周期内约1/3成本的组成与海上油气存在明显的协同效应。目前,大多数海洋油气平台使用天然气发电,与使用陆上电网供电相比效率更低。而海洋油气与海上风电协同发展不仅运输电力的成本更低,同时还能减少二氧化碳和空气污染物的排放,并提高能源效率。此外,未来海洋油气与海上风力发电还可以在利用天然气发电、二氧化碳存储、生产氢气等领域发挥很好的协同互补作用。随着全球对风电需求的快速增长,壳牌、挪威国家石油公司等主要的油气企业都在通过发展海上风电业务来丰富自己的投资组合。在北海,已多个油气公司进入海上风电业务,目前该区拥有超过300个油气田,其基础设施有5000多口井、500个平台和超过10000千米的管道,这将为北海国家的海上电网计划(NSCOGI)提供极大的成本效益。

: P7 K3 ~9 ^3 }( V! A$ U 2.4 边际油气田将重新焕发生机 * C( q: l: G0 k) i: _; I

海上油气具有投资高、操作成本高的特点,因此在同等的地质条件下,海上不能经济有效开发的边际油田相对比陆上要多 。随着勘探开发的推进,在一些勘探相对成熟的海域,发现大型油气田的概率不断降低,而长期以来一些边际油气田由于规模小、利润低、经济效益差一直被忽略。 - D; S- N) Y6 e( p5 t

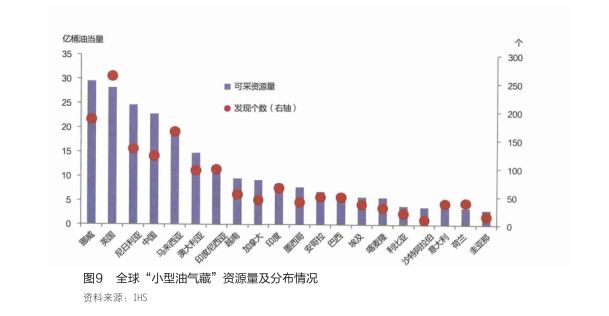

近年来,边际油气田在北海等开发日趋成熟的海域越来越受到关注,开发这些边际油气田将成为经济复苏的重要机会 。据伍德麦肯兹统计,全球分布在“小型油气藏”(small pools,技术可采资源量少于5000万桶油当量)的可采油气资源大约有270亿桶油当量,主要分布在挪威、英国、尼日利亚和中国等国家,这些资源尚未得到有效开发,未来具有重大的开发潜力 (见图9)。其中,据英国石油和天然气管理局(OGA)称,在英国大陆架(UKCS)大约有350多个待发现“小型油气藏”,共有技术可采油气资源30多亿桶油当量。为此,英国国家海底研究计划(NSRI)专门成立“小型油气藏”攻关项目 。目前,英国独立公司、道达尔、壳牌、劳埃德船级社、西门子等多家行业巨头已宣布成立一项新的合作项目来开发北海这些“小型油气藏”。 7 B; a5 Q d* k$ q

6 [) b' p* L" k8 M3 ?, T7 @

目前,我国一些海上油田已处于开发的中后期,产量递减迅速,如没有大的构造发现和技术的革命性突破,很难维持产量的持续增长。据新一轮全国油气资源表明,我国近海有大量边际油田,资源总量达13亿吨,是已探明油气资源总量的近50%,单是渤海湾就有边际油田大小区块合计100多个 。有效开采这些油气资源对于保障国家能源安全,缓解国家石油供需矛盾具有重大的战略意义。

- ^! [9 ]* R& k 3 对我国海洋油气开发的建议

" |4 W- V3 }8 l* ? 当前,我国已超越美国和日本,成为全球最大的原油和天然气进口国,面临的能源安全形势十分严峻。大力发展海洋油气产业,提升海洋油气勘探开发力度,既是贯彻落实习近平总书记重要批示精神的具体要求,也是保障中国能源安全的必然举措。作为海洋大国,我国海洋油气资源丰富——仅南海油气资源总量就达460亿吨油当量,占全国油气资源总量的1/3,其中深水区油气资源总量占南海油气总资源的70%,由于总体勘探程度相对较低,海洋油气资源开发将是我国长期、大幅增产的重要方向。随着新兴海域市场机遇正在涌现,以及我国首个深水自营气田——陵水17-2气田正式进入实质性开发建设,我国正处于推进深水油气业务的重要时期和战略部署的关键阶段。研究分析当前海洋油气勘探开发的形势及发展特点,可以得到以下几点结论与启示。 - w% d! @% u5 b4 K2 M5 f

1)全球海洋油气资源开发方兴未艾,国际石油公司纷纷加大勘探开发投资规模,投资额度呈继续增长的趋势,且近年来屡有重大发现,为我国石油公司参与全球性上游油气经营提供了难得的资源机遇。我国企业应充分重视并把握在此领域的投资机会,及早谋划布局,通过资产收购、公司并购或参股等多种方式,积极快速参与到全球海洋油气勘探开发项目中去,获取更多海外优质资源,保障海外业务的发展质量与效益。

- I8 g* k5 D9 b! o/ ~ 2)深水油气是未来石油公司重要的资源接替领域之一,发展深水油气资源对保障未来我国油气供给安全意义重大。我国应尽快从国家层面制定深水油气资源发展战略,同时积极利用国际合作平台推进海外业务,进一步拓展深水油气开发项目国际化运营能力,为未来参与我国南海和周边海域深水油气开发奠定坚实基础。

( u2 }" @* ?7 H8 Z0 r- A- d 3)数字化转型是石油公司发展的必然趋势。海洋油气勘探开发具有高投入、高风险的特征,只有加快推进数字转型,大幅度提高作业效率,降低开发成本,高质量推进深水和边际油气资源开发,才能在低油价的市场下赢得竞争。建议进一步加强资源整合,以国家重大专项为抓手,加强石油公司、互联网公司、科研机构和高校间的多学科、多领域、多层面的“政用产学研”结合,加快推进油气数字化转型,抢占未来竞争制高点。

1 ~) ~9 l4 y9 B4 a! @4 Z+ m 4)海洋油气与海上风电协同发展可以有效提高能源利用效率,降低开发成本,减少二氧化碳和空气污染物的排放。当前,我国正面临能源结构转型的关键挑战。加快发展海上风力发电,对调整我国能源结构,推进能源生产和消费革命,构建清洁低碳、安全高效的能源体系具有重要的现实意义。建议建立部际合作机制,统筹规划海洋空间利用和海上能源资源统一开发,协同发展海洋油气和海上风力发电产业。(来源:《国际石油经济》 作者: 中国地质调查局发展研究中心 吴林强 等 海洋油气网整理发布) 1 S$ i) {+ f7 J) ~" p

$ q- r5 I, b. u

+ k7 j2 Z( u* u

7 d. M/ x- w( q t" f, m$ \2 s, z* i

, k/ o& [, ~+ F6 A* }5 p1 H7 i

' ?; ]" V# M3 b5 @' m9 W7 C% V; I |